发布时间:2023-09-26 12:09:54

来源:微商品牌网 作者:佚名

1、定向发行可交换公司债券 可交换公司债券是指上市公司股东依法发行的、可以在一定期限内按照约定条件交换其持有的上市公司股份的公司债券。 发行人作为上市公司股东,以现有股票作为质押。 如果换股,则换股减少,如果赎回或回售股票,则实现低息融资。 私募可交换公司债券是指非公开发行的可交换公司债券。 非公开发行应当向合格投资者发行。 不得采用公告、公开征集、变相披露等方式,每次发行对象不得超过200人。

2、私募可交换公司债券主要监管背景。 2015年之前,私募可交换债主要延续中小企业私募债的发展。 2012年5月,深圳证券交易所推出中小企业私募债。 2013年,深交所推出“中小企业可交换私募债券试点业务”,随后发行了深交所首单可交换私募债券“13复兴债”。 2015年1月,证监会公布公司债券新规,推出公司债券“大额公开发行”(向社会公众投资者公开发行)、“小额公开发行”(向合格投资者公开发行)、定向增发(非公开发行)发行)共有三种发行方式(发行公司债券),约定公司债券可附股票期权并可转换为相关股票。 从规定上看中小企业私募债券试点业务指南,私募可交换债突破了此前深交所中小企业私募债中“中小企业”的限制。

3、私募可交换公司债券条款 根据《中小企业私募债券业务试点办法》和《深圳证券交易所中小企业债券试点办法》的规定《中小企业可交换私募债券业务》,我们对两项措施中对中小企业私募的要求进行了梳理。 债务法规。 两项办法对私募可交换债券的期限、利率、初始转股价格、兑换期限、标的股票出售限制、质押数量、质押率等方面进行了规定。从规定中我们特别关注一点:股票锁定期也可以完成债券发行。 由于试点办法仅规定债券可交换时无销售限制,即债券发行时(但尚未进入交换期),质押股票即使在质押股票发行也可以完成发行。限制期,只要进入兑换期就没有限制。 销售条件足够。 在实际发行中,私募交易所在发行时质押的不少标的股票确实受到限售。

四、非公开发行可交换公司债券的主要优势

(一)私募可交换债与股权质押融资的比较。 作为标的股票的股东,与标的股票相关的融资方式主要包括商业银行股权质押、证券公司质押式回购融资、大额减持、可交换债融资(定向增发或公募)等。 通过比较可以看出,与股权质押相比,可交换债具有利率较低、质押率较高、融资期限较长、补充要求较宽松的优势。

(二)私募可交换债与大额减持对比。 与大规模减持的私募可交换债相比,主要优势如下:

1、限售期间也可以获得现金流。 不少私募可交换债发行时质押的标的股票均处于限售状态。

2、可交换债券以较高价格发行时的初始转股价格一般为市价或溢价,而大额交易往往折价交易。

3.对二级市场影响较小。 交易所债券未来将分批交换,对市场影响较小; 而大量减持,无论是从心理层面还是从实际流动性层面都会对二级市场产生影响。

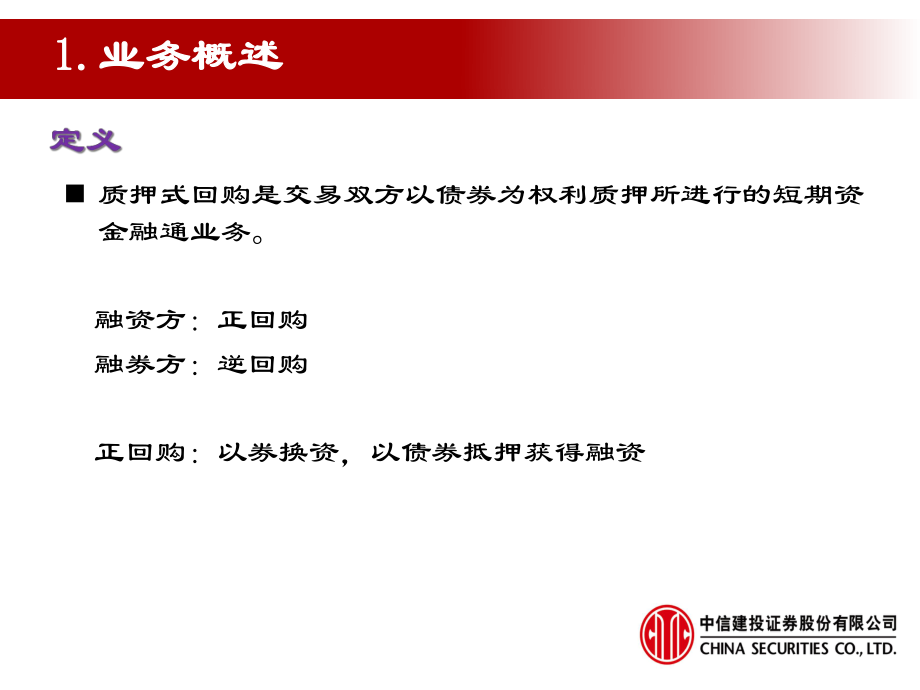

5、债券 债券是金融合同的一种。 政府、金融机构、工商企业等直接向社会借债筹集资金时,向投资者发行,并承诺按一定利率支付利息,并按约定条件偿还本金。 。 债券的本质是债务凭证中小企业私募债券试点业务指南,具有法律约束力。 债券购买者或投资者与发行人之间的关系是债权债务关系。 债券发行人是债务人,投资者(债券购买者)是债权人。 债券是一种有价证券。 由于债券的利息通常是预先确定的,因此债券是固定利率证券(固定利率证券)的一种。 在金融市场发达的国家和地区,债券可以上市流通。 在中国,比较典型的政府债券是国库券。

本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。